これからマンションのご購入申し込みをされるA様。

5月に結婚を控える中、「物件を購入して今後苦しくならないか少し不安・・・」とのこと。

ふじさわ

ふじさわ不安なお気持ちを放置したまま物件購入に至ると、返済に振り回されかねません。ご相談に来ていただけてよかったです!

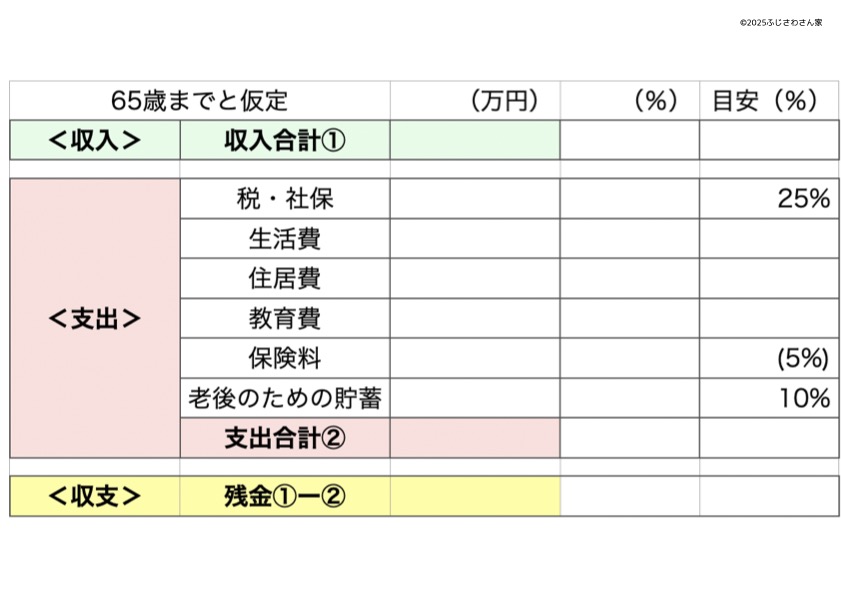

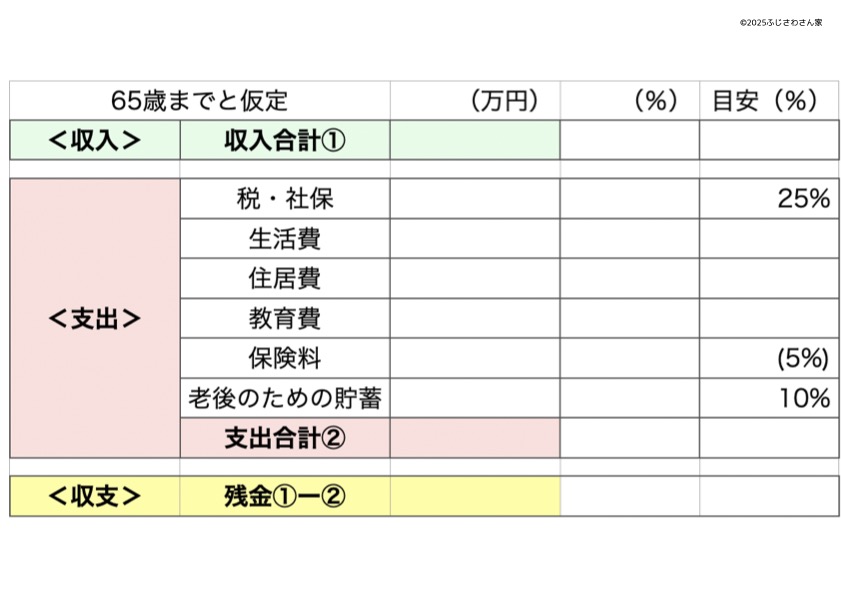

そこで、適切なマンション購入額を次の点から整理しました。

①家計全体のバランス

②ライフプラン

を、それぞれ長期的な観点でマクロ診断をしました。

これはマクロ診断した結果、ご予算+購入時の諸経費は適正な範囲内、と言えそうなものでした。

初回60分のセッションでお話を伺った際のご感想、アンケートをご紹介いたします。

※掲載の許可をいただいてのご紹介です。

ご相談前の課題(BEFORE)

5月に結婚を控えており、それに先立ち不動産(中古マンション)を購入予定で、既に購入申込みをしている

①物件価格が適切か不安

②購入時の諸費用はどれくらいの予算?

③諸費用にはどんなものがある?

④変動・固定金利?元金均等・元利均等返済?をどう決めるか

ふじさわに依頼した決め手は何でしたか?

実施したこと

一般によく知られる住宅予算の決め方として

①年収倍率「年収から借入金額を決める」方法

②返済負担率「年間の負担額から決める」方法

があります。

ですが!これらの方法は「今だけの」年収を基準にするもの。

これだけで「35年続く」負債額を決めてしまう・・・

どう考えても危険ですよね?

そもそも家族構成も、世帯の年齢層も全然違うのに・・・。

そこで行ったのが、

③現役時代の収入から求める方法

→ざっと住宅購入費予算をこんな式から決めていきます。

住宅購入費予算

=収入累計(現役時代65歳まで。70歳でもOK)

ー支出累計(ただし住宅購入費以外)

ー老後のための貯蓄額

収入や支出を想定していく際に大事なことは、

「今と同じ収入を維持できるのか?」

「これから一時的に増える、一時的に減る可能性は?」

「今より支出が増えることはないのか?

「支出が増えるとすれば、何にいくら?」

を考えながら、現実的な予算額を決めていきます。

そうなると、結局大事になってくることは、

・キャリアプラン

・ライフプラン

→マネーのご相談なんですが、やっぱりここに戻ってきます。

そんなことを整理していくと、購入物件を「終の住処」とするのか、それとも将来的な売却・住み替えを視野に入れるのかが決まっていきますね。

当日は、この辺りのことも限られた時間の中で伺いつつ、ご購入予定の物件が現実的な予算であるのか?を一緒に考えていきました。

今回、A様は10年強だけ住み、ステップアップをしたいとの明確なプランもお持ちでした。

そこで出口戦略として、マイホームの売却時の税負担を軽減するための特例があり、代表的な3つをご説明しました。

相談後の変化(AFTER)

今回のご相談では、「マンションを購入して今後苦しくならないか」という不安をしっかり整理し、ご自身にとって最適な判断ができるようサポートさせていただきました。

Aさまからいただいたアンケートにもあるように、「知らないことがたくさん聞けて非常に有意義な時間となりました」 というお言葉は、まさにこのセッションの価値を表していると感じます。住宅購入は金額も大きく、長期的な負担となるため、知識がないまま進めてしまうと後から後悔することも少なくありません。

今回のように、事前に「どのくらいの価格帯が適正か?」「購入時の諸費用はどのくらいか?」といったポイントを整理しておくことで、安心して住宅購入を進めることができます。(諸費用は不動産業者があまり丁寧に説明してくれないケースがあるようです)

家計のバランスを考えながら、長期的な視点で購入判断をしたい方は、ぜひお気軽にご相談くださいね!