ふじさわ

ふじさわこんにちは!子育てファミリー専門FPの藤澤です。

「うちは専業主婦だから保険は旦那だけで十分」

「収入がないのに保険なんて必要ない」

そう思っているママはいませんか?

実は、子どもが小さい家庭こそ、専業主婦にも保険が必要なんです。

理由は簡単。ママが家事・育児ができなくなったとき、誰が代わりにするの?という問題があるからです。

ママが病気やケガで倒れてしまったら、実家の両親にサポートをお願いするか、パパがワンオペで家事・育児をこなさなければなりません。

もし、パパがワンオペで家事・育児をこなすとなると…

- 仕事を調整して収入が減る可能性

- 家事代行サービスの利用で出費が増加

- それでも住宅ローンや教育費の支払いは待ったなし

結果として、家計が崩壊しかねない危険な状態になりかねないのです。

このような事態が長期化してしまうと貯蓄だけで備えるのは、やはり不安です。そこで頼りになる選択肢が「保険」ですよね。

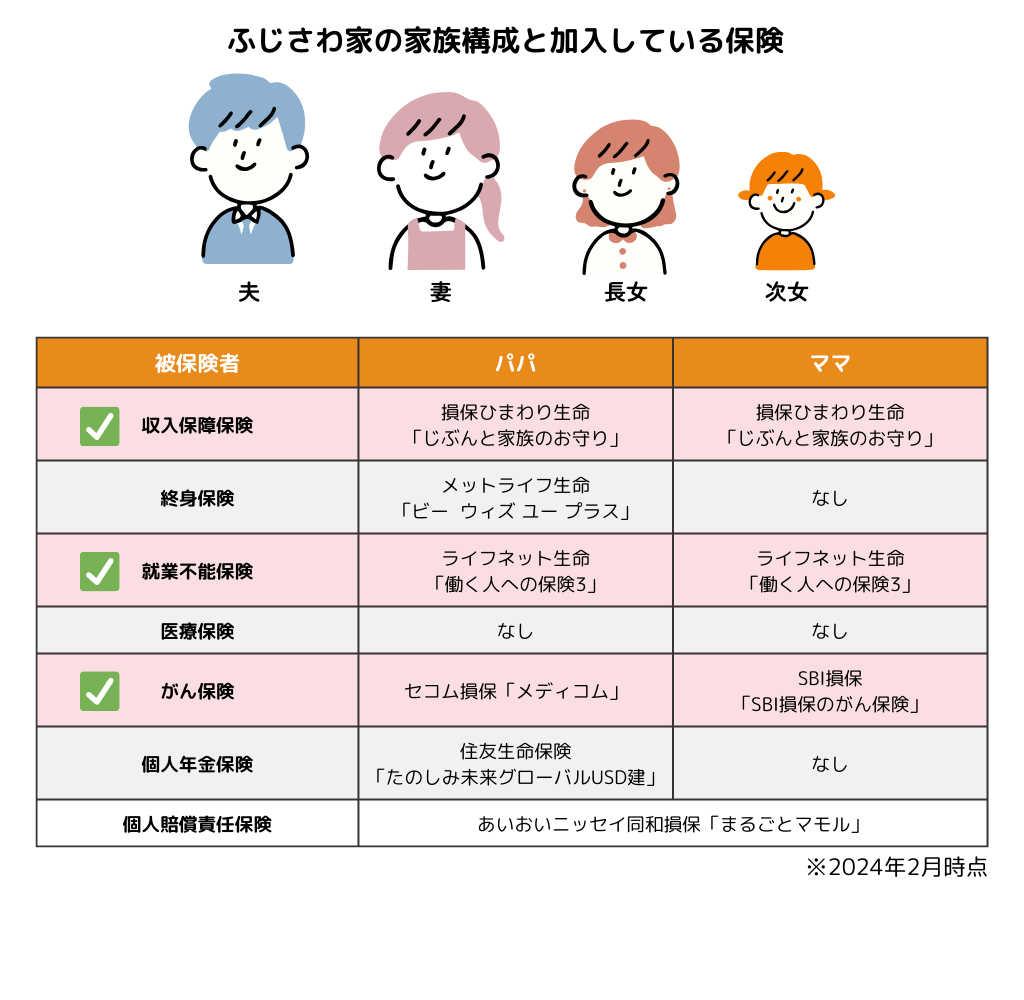

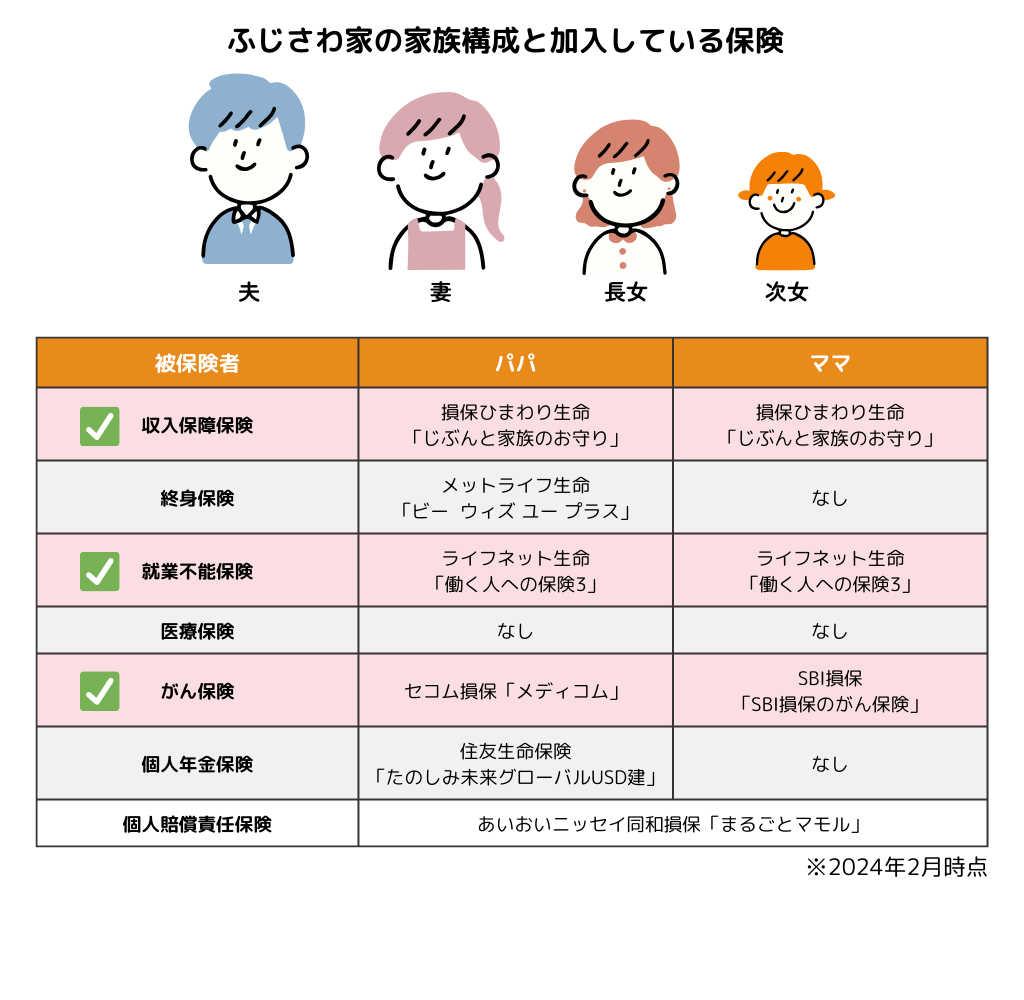

この記事では、我が家(ふじさわ家)が実際に加入している3つの保険について、「なぜこれを選んだの?」というリアルな理由から「これから選ぶなら、どんなことを検討すればいい?」というポイントまで、本音でお話ししていきますね。

子どもが小さいうちは、なおのこと重要です。

実際の保険料の目安もお伝えしますので、ぜひ最後まで読んでみてくださいね。

※具体例として加入中の保険を挙げていますが、検討の際のポイントをお伝えするためのものであり、推奨を意図したものではありません。あくまで参考情報としてご活用ください。また、各種契約当時の内容を記載しています。検討される際には、最新の情報と比較してお読みください。

私はあえて保険を売らないFPとして活動しています。今回、特定の保険を紹介しますが紹介料も一切ありませんので、安心して読んでください。

ママが倒れた。その後を家計を想像してみる

ある日、突然ママが倒れてしまった!こんなとき、どのように乗り切るか夫婦で話し合ったことはありますか?

もし子どもがいる家庭でママが家事・育児ができない状況になったら…

- 実家の親に頼れるでしょうか?

- パパがワンオペで全てをこなすしかないのでしょうか?

もし、パパのワンオペしか選択肢がない場合は仕事を調整して収入減を受け入れながら、家事代行サービスを利用しつつ、家事・育児を回していくことになるかもしれません。

そうなると、家計への影響は避けられません。

老後資金や子どもの学費の貯蓄は続けなければなりませんし、住宅ローンの返済も待ってはくれません。

だからこそ、専業主婦のママも「家計を支える大切な存在」として、万が一のリスクにどう備えるかを考えておくことが大切です。そのリスクを預貯金だけでカバーするのか、それとも保険という選択肢で備えるのか。まずはママパパで、考えてみてはいかがでしょうか。

専業主婦の我が家が加入する保険はズバリこれ!

今回は一部の保険のみの解説ですが、また別記事で我が家の保険についてまとめたいと思います。

ママを被保険者として、次の3つの保険に加入することをオススメします。

- 収入保障保険

- 就業不能保険

- がん保険(実費補償型)

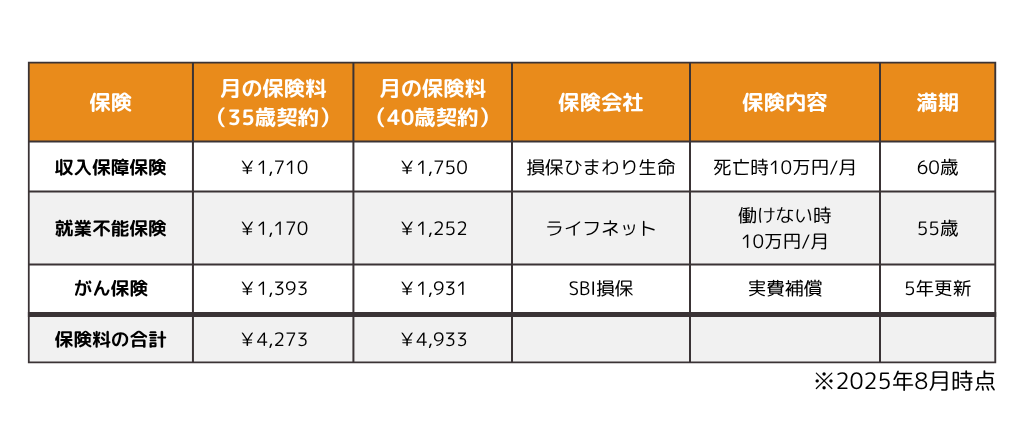

月々の保険料はいくらになる?

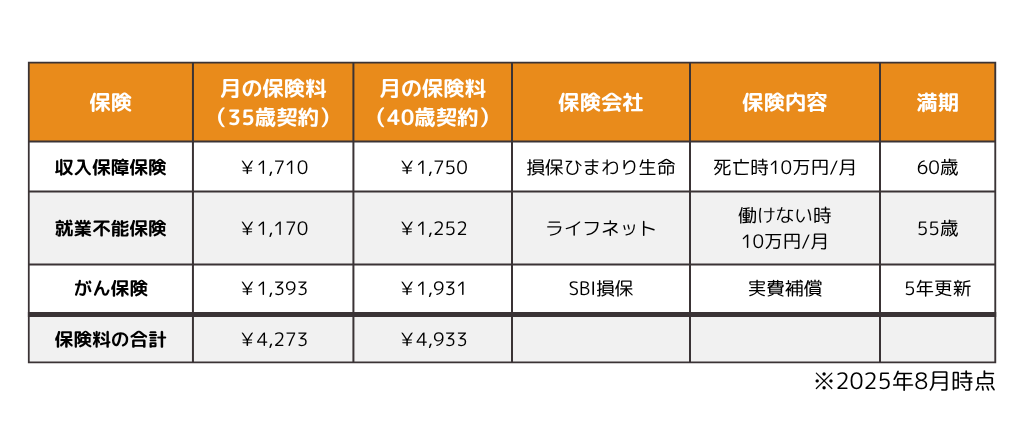

実際に専業主婦の妻が加入している保険と同条件で、35歳女性、40歳女性が契約した場合の保険料を調べてみました。なお健康状態は、非喫煙者健康優良体としています。

- 35歳女性なら→月4,273円

- 40歳女性なら→月4,933円

この保険料で、万が一のときに家族を支えてくれることでしょう。

では早速、それぞれの保険内容について紹介していきます。

※下記内容は具体例として加入中の保険を挙げていますが、検討の際のポイントをお伝えするためのものであり、推奨を意図したものではありません。あくまで参考情報としてご活用ください。

ママにおすすめの保険『収入保障保険』

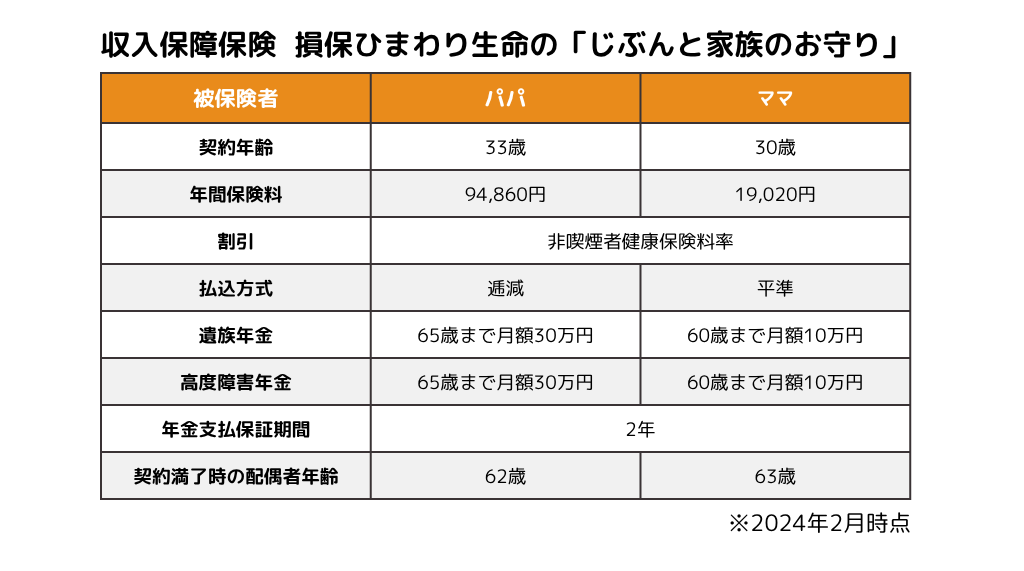

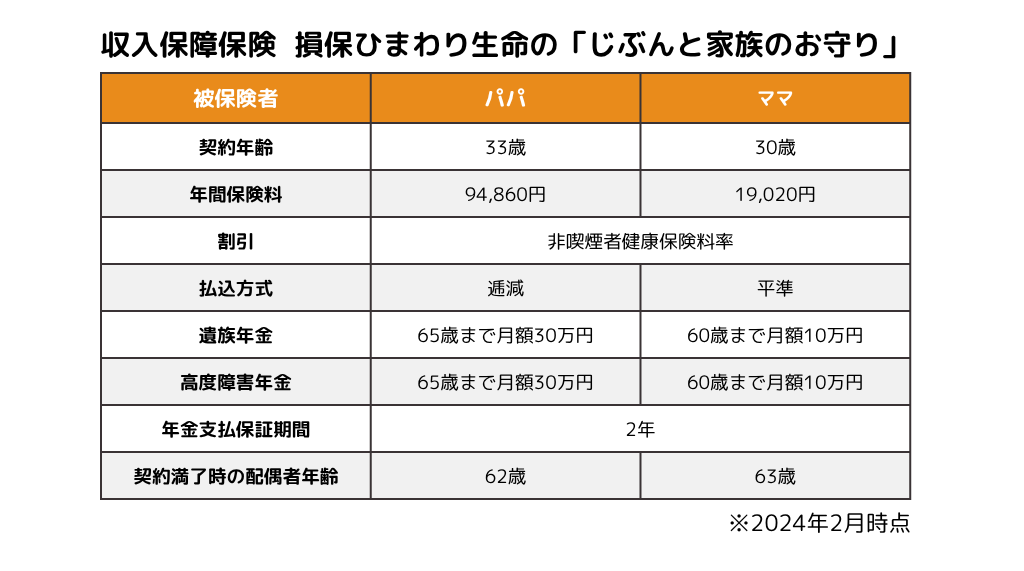

子育てFPが選んだのは:損保ひまわり生命「じぶんと家族のお守り」

非喫煙者・健康体で、特約一切不要とした私たち夫婦にとって、加入検討当時もっとも保険料が安いのが損保ひまわり生命の「じぶんと家族のお守り」という保険でした。

この保険のもうひとつの魅力は、「一括受取総額」の減少率が小さいことです。

収入保障保険では、保険金を月々の年金のように受け取るか、まとめて一括で受け取るかを選べますが、一括受取にすると総額が減ってしまうという特徴があります。損保ひまわり生命は、この減少率が小さい点でも優れていたわけですね。

保険金は月10万円に。家事代行が利用できる頻度は?

我が家では、妻が亡くなった場合の保険金(遺族への年金)を月10万円に設定しました。都内で、週1回3時間の料理代行サービスを月に4回利用すると7万円程度の出費になります。この1回3時間で、だいたい3~4日分の食事を作ってくれる計算です。

保険期間をママ60歳にしている理由

我が家の考えとしては、ママは「子どもの成長を見ながら、フルタイムよりもパート。できるだけ自分のペースで好きにしたい」という感じでした。

そのため、保険の満期についてママは60歳に設定しています。

その理由は以下のポイントその2を踏まえてパートを続けていく可能性がある点。ただし何歳まで働きたいかの希望は特にないとのことなので、保険期間を65歳ではなく60歳までとしました。

ママも保険に入るとして、何歳まで加入する?

では、実際にママは「何歳まで」保険に入っておけばよいのでしょうか?

その判断には、2つのポイントがあります。

ポイントその1:末っ子が10歳になったら

まず重視したいのが、子どもの年齢。

特に「末っ子が10歳を超えているかどうか」は、一つの目安になりそうです。

文科省の資料でも、10歳は「子どもがある程度自分のことができるようになる年齢」として紹介されています。

10歳といえば、小学校5年生。この頃には、多少の家事を任せられるようになり、家事代行サービスに頼る頻度も減ってくるはずです。パパも、仕事を大幅にセーブしなくても、家庭をある程度回せるようになるかもしれません。

ポイントその2:ママがゆくゆく働くかどうか

もうひとつのポイントは、ママが今後働く予定があるかどうかです。その予定があるなら、たとえば保険期間を65歳の定年あたりまで設定しておくと安心です。

そして実際に働き始めた場合には、今回加入する保険に、さらにプラスする形で収入保障保険に加入するのが現実的でしょう。つまり、ママの収入が増えることで、万が一の際の必要補償額も増額する可能性があるためです。

どうなるかなんてわからないよ…という場合

「末っ子が10歳になるまで」加入する、あるいは長め(定年65歳まで)に加入する、2つの選択肢があります。

私なら、「絶対に働かない」と決めている場合は末子10歳まで、それ以外は定年65歳まで加入しておきます。もちろん保険期間を短く設定すれば、そのぶん保険料は安くなるメリットがあります。

ただしデメリットとして、あとから(増額も含めて)加入したいと思っても、そのときの年齢や健康状態によっては保険料が高くなったり、そもそも加入できない可能性もあることは覚えておきましょう。

ママにおすすめの保険『就業不能保険』

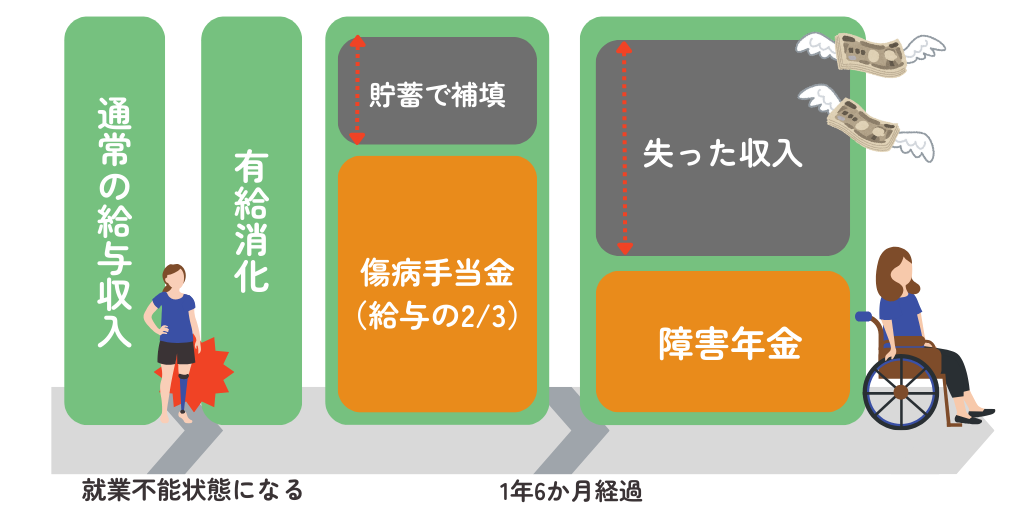

「就業不能保険」は失った収入をカバーするもの

もしママが倒れたら亡くなった場合と同様に、頼れる人がパパしかいない家庭では、パパが仕事を調整して家事・育児をこなす必要があります。

家事代行サービスを利用しながらの生活が長期間に及ぶことになれば家計への影響は避けられません。そこでおすすめなのが「就業不能保険」です。

病気やケガにより入院や在宅療養をしたり、障害状態になった場合、毎月一定額の給付金を受け取ることができるのが、就業不能保険です。

就業不能保険の入り方

まずは基本の確認から。

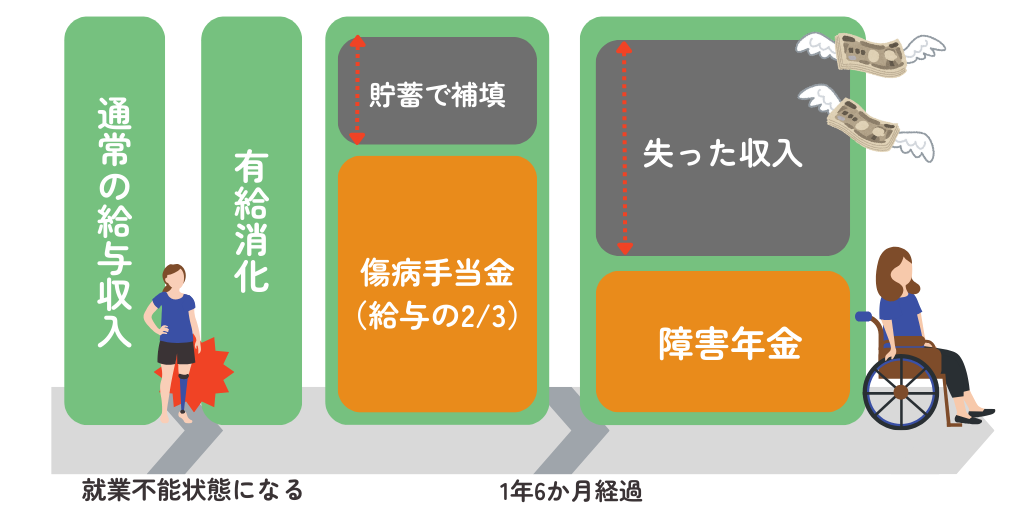

これを前提に就業不能保険を考えていきましょう。

保険は、「低確率だけど起きたら家計に大ダメージ」となるリスクに備えるのが基本です。つまり、働けなくなった当初は貯蓄で乗り切り、長期化したときに保険でカバーするのが合理的といえます。

主婦向けの就業不能保険についても、収入保障保険と同様に月10万円の補償として進めます。これくらいの金額があれば、都内で、週1回3時間の料理代行サービスを月に4回利用すると7万円程度の出費になります。この1回3時間で、だいたい3~4日分の食事を作ってくれる計算です。

それ以外のポイントとして

- ハーフタイプを選択するか

- 免責期間をどうするか?

の2つを確認しておきましょう。

ハーフタイプとは?

「ハーフタイプ」とは、保険金が当初の一定期間だけ半額になるタイプのことを指します。

上図での赤い矢印2本が、毎月もらえる保険金です。

短い方は長い方のだいたい半分ですよね?短い方がハープタイプです。たとえば保険金が10万円の場合、最初の1年半(約540日間)は月5万円が支給されます。

ハーフタイプを選ぶ、ひとつ目の判断基準が会社員であるかどうか。

会社員の場合、「傷病手当金」として給与の約2/3が最長1年半支給されるため、ハーフタイプと合わせればフル補償になります。ハーフタイプの期間を540日(1年半)と保険会社がしているのは、傷病手当金が受け取れる期間に合わせているんですね。

また、ハーフタイプを選ぶ二つ目の判断基準は、生活防衛資金とも呼ばれる緊急用の現預金が十分あるケースです。

会社員夫婦なら少なくとも6か月分、フリーランス・自営業の夫婦なら12か月分の生活費を現預金で持っている場合はハーフタイプで良いでしょう。

免責期間(支払対象外期間)とは?

免責期間とは、働けなくなってから給付金が支給されるまでのもらえない期間のこと。

一般的には60日や180日などがあり、期間を長くすればするほど保険料を抑えることができます。これも基本的には長めを選ぶと良いです。

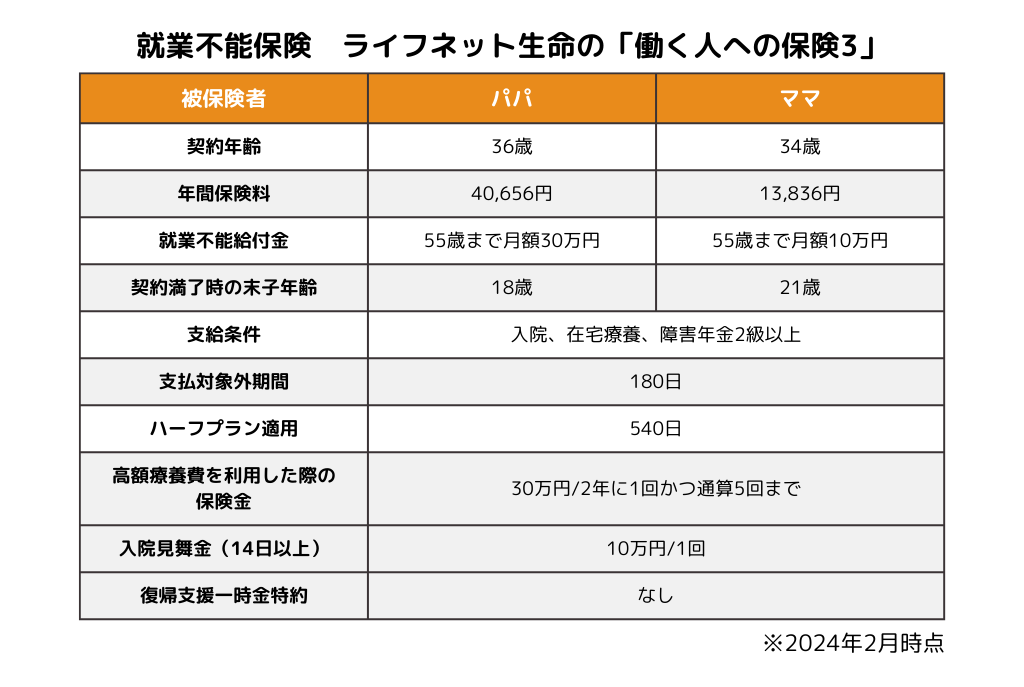

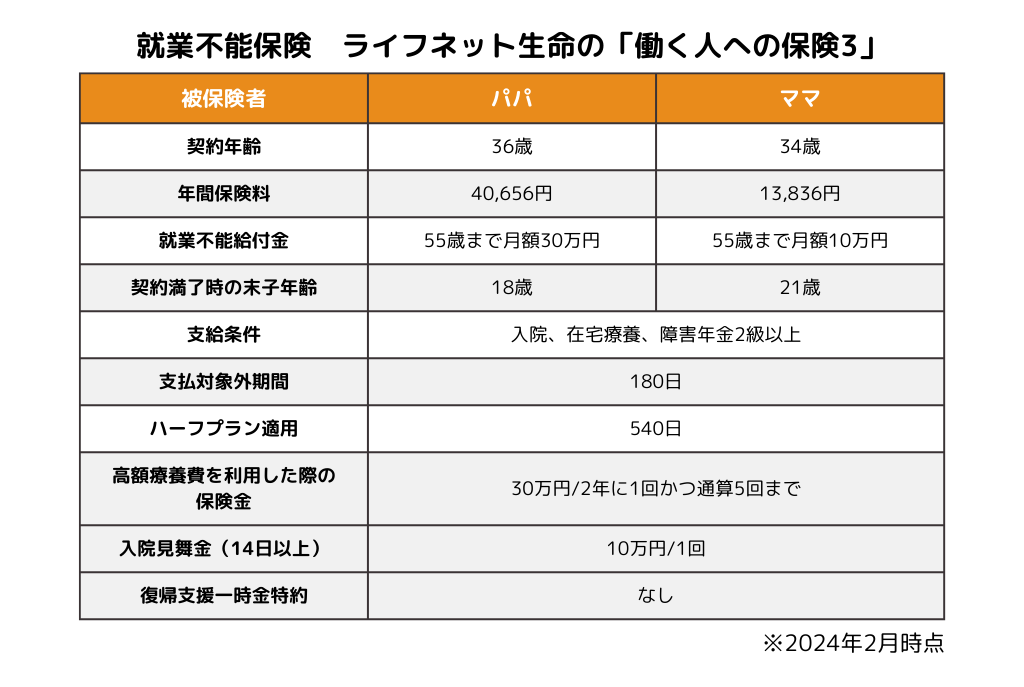

子育てFPが選んだのは:ライフネット生命「働く人への保険3」

我が家は、ライフネット生命「働く人への保険3」にしました。不満がないわけではないのですが、今のところこれが一番良いかな?という印象です。

2023年加入時点の良い点は、

- 免責期間180日(業界最長)に設定可能

- ハーフタイプを選択できる

- 入院・在宅療養だけでなく、「障害年金2級以上」も支給対象

入院や、お医者さんの指示で自宅療養を続ける場合が対象になるほか、障害年金2級以上も補償対象という点も、かなり大事なポイントです。

障害状態や怪我・病気が続くのに、症状の改善が見込めず治療を終了する(症状固定)ことはありえますよね?ライフネット生命「働く人への保険3」はそんな事態にも備えられます。

一方で、デメリットを挙げておきますと

- 「入院見舞金特約」と「精神疾患就業不能一時金特約」が外せない

- 免責期間をさらに延ばす(270日や360日など)選択肢がない

デメリットもしっかり考慮したうえで、この保険に加入することを決めました。

保険期間が生命保険と違うのはなぜ?

そもそも主婦に対してこれらの保険に加入するのは、「家事代行サービスに定期的に頼らざるを得ない」「パートナーが仕事を大幅にセーブする状況」に備えてのこと。

そう考えると、先ほど紹介した収入保障保険と就業不能保険の保険満期年齢は揃えるのが合理的なようですが、我が家では、収入保障保険をママ60歳を満期に、就業不能保険を55歳としています。

この理由は単純に、ほかに良い就業不能保険が登場すれば、そちらへの乗り換えをすると決めているからです。保険期間を55歳・60歳・65歳・70歳から選べるので最も保険料が安くなる55歳にしました。

中途解約しない前提であれば、収入保障保険と同じ考え方で満期年齢を設定してもOKです。

「高度障害特約」があるから就業不能保険は不要?

生命保険の特約に「高度障害状態」になったら死亡時と同じ金額の保険金がもらえるから、就業不能保険はいらないのでは?と考える方もいるかもしれません。実際、我が家が加入している損保ひまわり生命の収入保障保険には、高度障害特約が付いています。

しかし、「高度障害」特約だけに頼るのはキケンというのが結論です。

なぜなら、高度障害の状態も、がん治療がきつくて就業できないと診断された状態も、家計への影響は同じくらい深刻だからです。

そこでまず、高度障害状態がどういったものかを確認しておきましょう。

SOMPOひまわり生命(よくあるご質問Q&A) より一部抜粋の上、編集

- 両目の視力を永久に失う

- 片手・片足をそれぞれ手首・足首以上から永久に失う

- 言語または咀嚼機能を永久に失う

- 流動食以外が摂取できず回復の見込みがない

- 日常生活の基本的な動作(食事・排泄・衣服の着脱・起居・歩行・入浴など)が自力でできない状態

このように高度障害状態とは、極めて深刻な状態のごく一部でしかありません。

したがって、高度障害特約があるから大丈夫、というのは危機的状況を絞り込み過ぎていると思います。

この機会に生命保険の特約をチェックしよう

就業不能保険への加入を考えるなら、今入っている生命保険の特約も確認してみましょう。下のチェック項目を参考に、就業不能保険に加入するか、検討しましょう。

- 特約が「障害年金2級以上」→ そのまま継続も選択肢に

- 特約が「高度障害状態」→ 就業不能保険の検討をおすすめ

必ずしも他人の助けを借りる必要はなくても、日常生活は極めて困難で、労働によって収入を得ることができないほどの障害を指します。

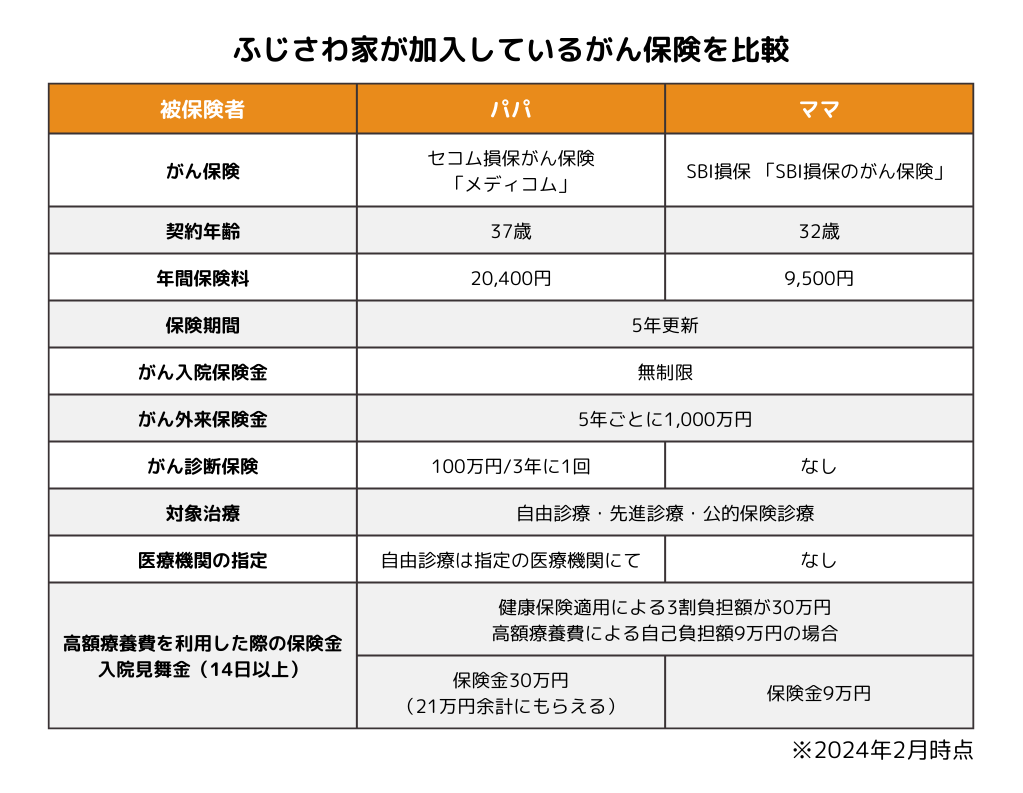

ママにおすすめの保険『がん保険』

がん保険については、ママが専業主婦でも兼業でも、入るべきだと考えています。

理由は「乳がん」のリスクです。

乳がんにかかりやすいのは、30〜40代とされています。また、その約7割の女性が5〜10年にわたるホルモン療法を受けることになります。この時期には、教育費のピークや住宅ローンの支払いに加えて、治療費や通院の負担が重なり、家計に大きな影響を与えかねません。

さらに、ママとしては「子どもの成長を見届けたい」という想いも強いはず。自由診療や先進医療が選択肢として提示された場合に、積極的に選択できるだけの備えがあれば、どれだけ心強いでしょうか。

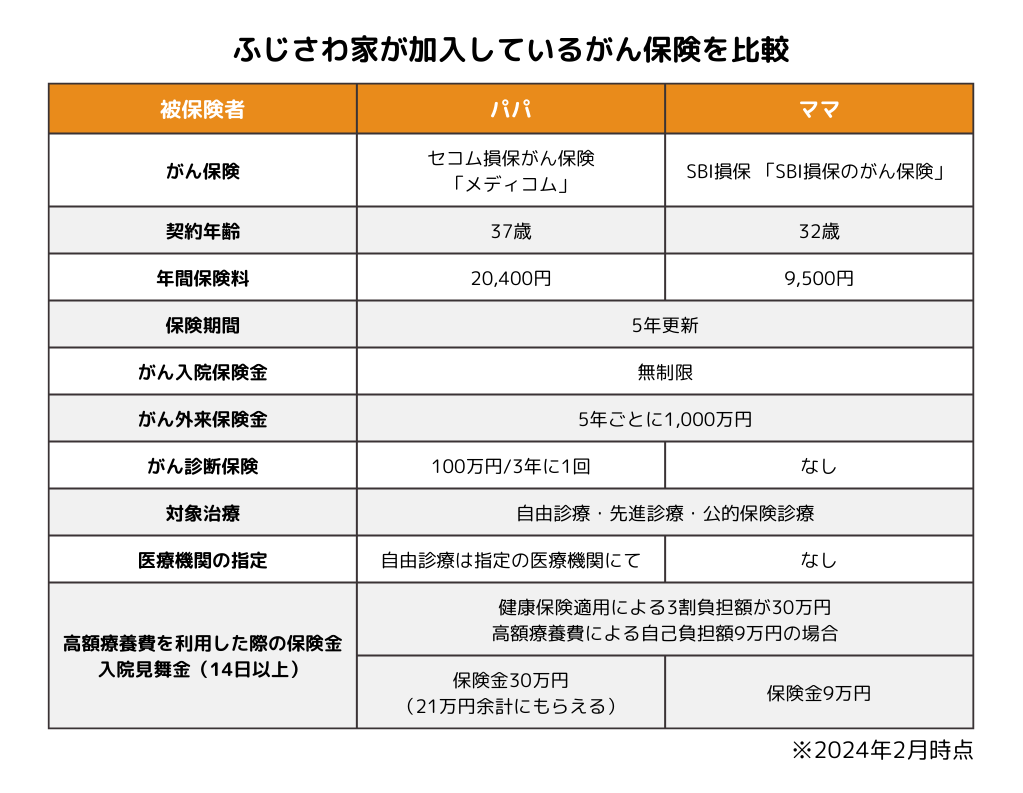

子育てFPが選んだのは:SBI損保のがん保険

がん保険は、2つのタイプがありますが、我が家で入っているのは、実費補償型と呼ばれるがん保険。入院したら◯円、通院したら◯円という定額給付型のものではなく、実際にお財布を痛めた金額分だけを補償してくれる無駄のない保険です。また、自由診療・先進医療にも補償があり、子どもの成長を見届けるため、どんな治療にも積極的なママパパにピッタリといえるでしょう。

その中でも、私が妻に勧めたのはSBI損保のがん保険です。(ちなみにパパは、SBIの審査に落ちました……)

2つの保険を比べれば、SBI損保のがん保険が優れていると思います。SBIの方がより無駄がありませんし、自由診療も受けやすくなっています。

組み合わせると安心「実費補償型のがん保険」+「就業不能保険」

がん保険だけでなく、「就業不能保険」も合わせて加入することで、さらに安心度が増します。

たとえば、がんで治療に専念することになれば、働けない期間が出てきます。そんなとき、条件を満たせば就業不能保険から収入の補填として保険金が支払われるのです。収入を補填できる保険金を受け取りつつ、がん治療に対する費用を補償してもらえる。実費補償型のがん保険と就業不能保険を組み合わせると、家計面ではかなり安心できるのではないでしょうか?

まとめ:ママの安心が、家族の安心。今こそ見直したい保険選び

いかがでしたか。ママにとって保険は「もしも」の備えではなく、「今の暮らし」と「未来の安心」をつなぐ大切なものです。

誰かのために頑張るママだからこそ、自分の健康や生活にもしっかりと目を向けて、必要な保険はきちんと選んでおきたいですね。まずは「こんなとき、うちではどうしよう?」と夫婦で話し合うところから始めてみてください。パパから切り出せば、大事にしてくれているんだな、とママが喜んでくれることと思います。